「また今月も食費がかさんでしまった」と感じたことはありませんか。

単身生活では誰にも管理されず、気軽に外食やコンビニに頼りがちです。その結果、「一人暮らし 食費やばい」という検索をするほど家計が圧迫されることも多いです。

本記事では平均額と比較しながら、ムリなく改善できる具体策をわかりやすく解説します。

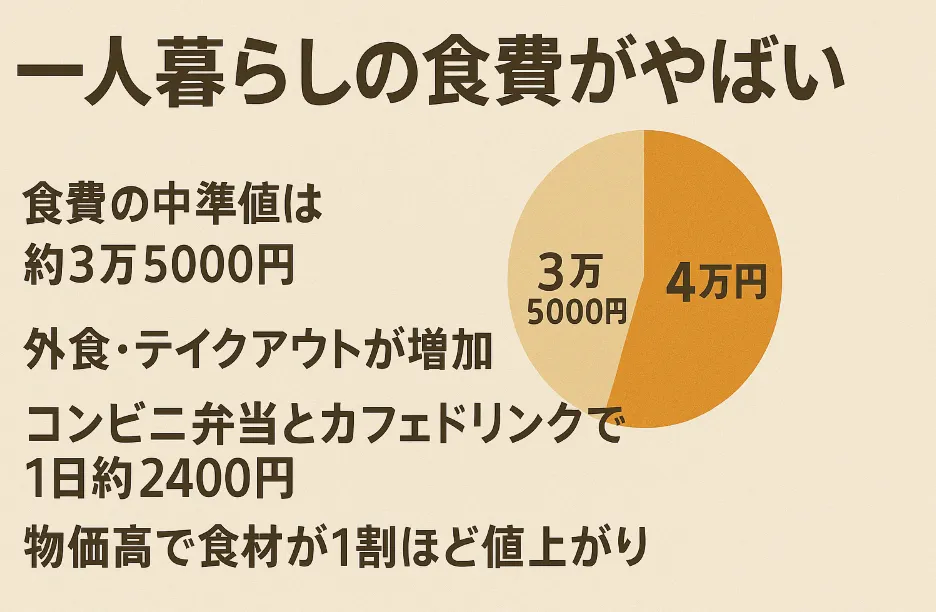

一人暮らしの食費がやばいと感じるのはいくら?

家計簿アプリ「Zaim」の利用者データによると、単身世帯の食費中央値はおよそ35,000円です。

ところが実際には外食やテイクアウトの増加で月4万円を超え、「このままでは貯金ができない」と焦る人が急増しています。

特に仕事が忙しく帰宅が遅い日が続くと、コンビニ弁当とカフェドリンクだけで1日2,400円ほど使うこともあります。手取り20万円の場合、食費が4万円を超えると支出比率は20%となり、家計の警戒ラインです。

さらに物価高の影響で、同じ食材でも昨年比1割ほど値上がりしています。自炊派でも調味料や野菜の価格上昇が響き、「以前と同じ献立なのに家計が苦しい」と感じることが多いです。

美幸

美幸まずは自分の支出が〈理想の10〜15%〉をどれだけ上回っているかを確認しましょう。チェック方法は次の小見出しで紹介します。

この数字はあくまで平均であり、外食比率や居住エリアで大きく違います。

たとえば都市部の会社員はランチ1000円が普通ですが、地方では600円で済むこともあるので、単純比較は危険です。しかし平均を大きく超えるなら生活習慣を見直すサインと受け止めましょう。

食費が高騰する主な原因

食費が膨らむ最大要因は「計画性のない買い物」です。帰宅時に空腹だと、目についた惣菜やスイーツを勢いで購入しがちです。さらにコンビニやデリバリーは単価が高く、同じメニューでも自炊の2〜3倍になることがあります。

また、食材の余りを使い切れず捨ててしまう「食品ロス」も隠れ出費です。加えて、毎日カフェで買うラテ1杯が月6000円超というように、少額でも習慣化した支出が積み重なり家計を圧迫します。

さらに食材の価格高騰と光熱費上昇も影響し、調理コストそのものが増えている点にも注意が必要です。加えてポイント還元や電子マネーの特売日を意識せず買う非効率さも家計を傷つけます。

自分の食費をチェックする方法

まずレシートを1カ月保存し、食材・外食・飲み物の3カテゴリーに分けて合計します。その数字を手取り収入の割合で見ると、危険度が一目でわかります。

次にスマホの家計簿アプリに入力し、曜日別や時間帯別の傾向を可視化しましょう。「金曜深夜のデリバリーが1万円」「平日ランチが2万円」など具体的に判明します。

加えて、冷蔵庫の在庫を写真で管理し、同じ食材の重複購入を防ぐ仕組みを導入するとロスを減らせます。週1回の振り返りを続けることで、無意識の浪費を減らせます。

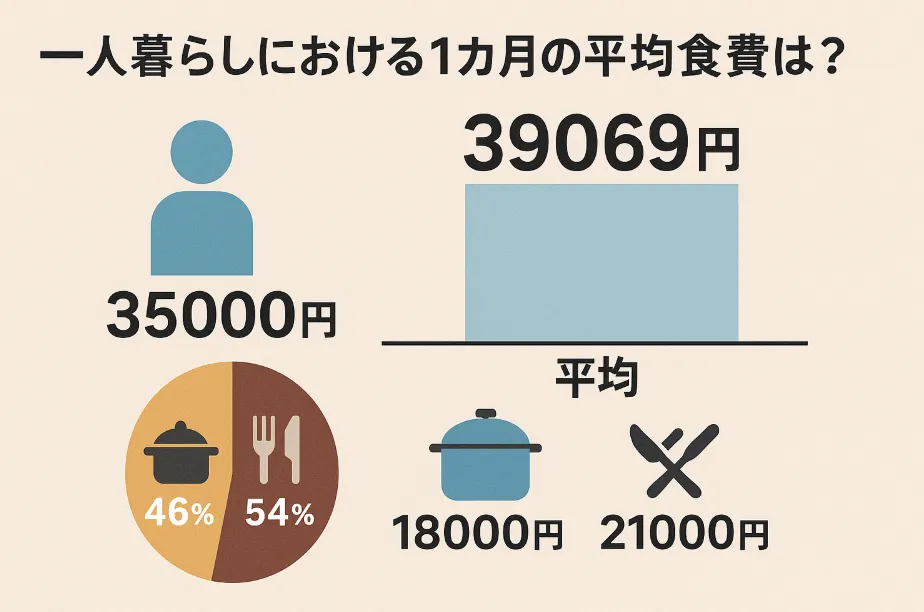

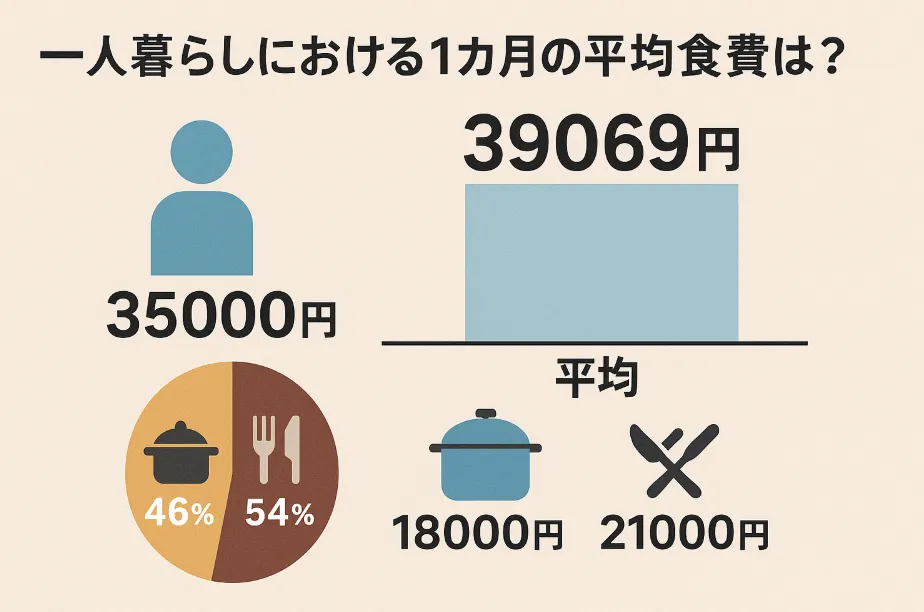

一人暮らしにおける1カ月の平均食費は?

「自分の食費って高いのかな」と思ったら、まずは世間の平均を知りましょう。

外食を含めた金額なので、内訳を確認すると自炊だけなら約18000円、外食が21000円とほぼ半々です。

平均を見ると「思ったより使っていない」と感じるかもしれませんが、重要なのは自分の収入比です。たとえば手取り25万円なら3万〜3万7千円が適正範囲となります。

また統計には年齢やライフスタイルによる差があります。学生は学食やシェア飯で2万円台が多い一方、30代は仕事の付き合いで外食が増えやすく、4万円を超えがちです。

このように平均はあくまで目安であり、生活環境に合わせた基準を知ることが大切です。

さらに物価上昇に伴い、前年同月比で食費が約5%増えています。特に卵や乳製品などタンパク質源の値上げ率が高く、外食では定食の値段が100円単位で上がるケースも珍しくありません。

そのため「去年と同じ使い方」でも自然と支出が増える構造になっています。平均額は毎年変動するため、年に1度は最新データを確認する習慣を持ちましょう。

最新統計で見る中央値と平均

統計では「平均値」と「中央値」がしばしば混同されます。

平均値は全体の合計を人数で割った数字で、高額支出者がいると数字が引き上げられます。一方、中央値は真ん中の値なので実感に近いです。2024年データを見ると平均39069円に対し中央値は34700円で約4500円の差があります。

つまり一部のハイペース外食勢が平均を押し上げている構図です。自分が中央値を大きく超える場合、外食や飲み会の頻度を減らすだけで平均に近づく可能性が高いです。

またエリア別に見ると、首都圏は約42000円、地方都市は33000円と差があり、交通費や住宅費と同様に物価の影響を受けます。

年齢別・性別で違いはある?

年齢別では20代後半が最も食費が高く、平均41000円です。仕事終わりに同僚と外食する機会が多いことが影響しています。30代は健康志向が高まり自炊比率が上がるため39000円程度に落ち着きますが、子育てが始まると逆に忙しくなり上昇する傾向もあります。

性別では女性のほうがわずかに低く、男性より月1500円ほど少ないです。これはスイーツや飲み物にかける額は多いものの、飲酒量が少なく酒代が抑えられるためです。

また、テレワークの導入で昼食を自宅で取る人が増え、在宅勤務者は外食費が2割減る一方、光熱費と食材費がわずかに上がるという調査結果もあります。

一人暮らしで自炊と外食どちらが安い?

「時間をお金で買う」と考え、外食やデリバリーに頼ると家計は一気に膨らみます。

例えば牛丼チェーンの並盛は450円ですが、同量の肉と玉ねぎをご飯に乗せれば約180円で再現可能です。差額270円が1食分の時短代と言えます。1日2回外食すると月1万6千円以上の追加コストになります。

しかし自炊にもガス代や調味料代、作業時間というコストが存在します。

「どちらが本当に安いか」は単純な食材費だけでなく、時間価値と栄養バランスまで含めて比較する必要があります。

自炊に向けて週末にまとめ調理をする方法なら、平日の調理時間を10分以内に抑えられます。カレーやスープを小分け冷凍し、電子レンジで解凍すれば手軽です。これによりデリバリーの待ち時間を加味しても、自炊の方が早く安く済むケースが多いです。

逆に、帰宅が深夜でスーパーも閉まっている場合は24時間営業の牛丼店が便利で、機会損失を考えると有効な選択肢になります。状況に応じてハイブリッドな運用を狙いましょう。

また健康面も忘れずに比較したいポイントです。外食は塩分と脂質が高く、健康診断で再検査が必要になれば時間と医療費を失います。自炊なら野菜を増やし、減塩調味料を選ぶなど自由度が高いです。

長期的には医療コストの低減につながり、家計と健康の双方でメリットが生まれます。

1週間のモデルケースで比較

モデルケースとして、平日5日間はランチを外食、夕食は自炊、週末は全食自炊と仮定します。外食ランチは1食900円、計4500円。夕食自炊は1食350円、計1750円。週末6食自炊で2100円。合計8350円が1週間の食費です。

これを全外食にすると、1食900円×21食で18900円となり、差額は1万超です。1年間で52万円の節約につながります。自炊中心でもたまに外食を入れる「7対3」の割合が、無理なく続く現実的なバランスです。

なお、食材は鶏むね肉・もやし・冷凍ブロッコリーなど低価格で栄養価が高い物を選び、1食の栄養価を400kcal、タンパク質30gに設定しています。

時間コストと健康コストも考える

仕事が多忙な人は「30分かけて調理するくらいならデリバリーを頼みたい」と考えます。その30分を残業単価で換算すると1000円以上かもしれません。

ところが配達を待つ時間は20分前後あり、実質の時短効果は限定的です。冷凍弁当や作り置きを解凍するだけなら10分で済み、健康的な栄養バランスが期待できます。

さらに外食の高塩分が原因で高血圧になれば、医療費と通院時間が将来の負担になります。時間と健康の両方を数値化し、最小コストの選択を行うことが賢明です。

一人暮らしの食費がやばいときの節約方法【自炊以外で食費を節約】

「自炊が大切なのはわかるけれど、料理のハードルが高い」という人は、買い方や飲み方を変えるだけで大幅節約が可能です。

ここではキッチンに立つ時間を増やさず、今すぐ始められる方法を紹介します。

どれも小さな工夫ですが、積み重ねると年間10万円以上の差になります。無理なく生活に取り入れられるコツを順番に確認していきましょう。

節約のポイントは「固定化」と「可視化」です。コンビニで何となく買う習慣を断ち、買い物の場所と時間を決め、買う量を見える化するだけで浪費を抑えられます。また、割引やポイント施策を味方につければ、同じ商品でも支払額を2割近く減らせます。

自分のライフスタイルに合ったものから試してみてください。

なお、節約はストイックにやり過ぎると長続きしません。友人との外食や自分へのご褒美を完全に排除するのではなく、頻度や金額をコントロールする意識が重要です。

週1回のテイクアウトを月2回に減らすだけでも、月3000円の節約になります。無駄を削った分を自己投資や貯蓄に回せば、生活の満足度も保ちやすいです。

コンビニの商品は買わない

コンビニは利便性が高い反面、同じ商品でもスーパーより1〜2割高い価格設定です。おにぎり150円、ペットボトル飲料170円を毎日買えば月1万円を超えます。

これを回避するには「コンビニに寄らない動線」を作ることが有効です。帰宅ルートを変え、最寄り駅のスーパーでまとめて購入し、平日はストックを消費する仕組みにすれば衝動買いを防げます。

また会社のビル内にある自販機も避け、デスク横に常温保存できるティーバッグを置くだけで飲料コストを減らせます。さらにコンビニ限定の新商品情報をSNSで追わないよう通知を切ることで、無意識の購買欲を刺激されず無駄遣いを防止できます。

スーパーの値引き商品を狙う

スーパーは閉店前に生鮮品を最大50%引きにします。時間を決めてまとめ買いを行えば、同じ食材を定価で買うより大幅に節約できます。

ポイントは「冷凍保存できる食材だけを選ぶ」ことです。肉や魚はその日のうちに小分けし、ラップとフリーザーバッグで空気を抜いて冷凍すれば味も落ちにくいです。

マイボトルやお弁当を持参する

飲料とランチをオフィスで購入すると、月に1万5千円近くかかるケースがあります。マイボトルにティーバッグを入れれば1杯あたり10円以下です。

さらに前夜の夕食を多めに作り、朝に詰める「残り物弁当」なら手間もかかりません。電子レンジ対応の弁当箱を選べば、オフィスのレンジで温めておいしく食べられます。

彩りが気になる場合は冷凍ブロッコリーやミニトマトを追加するだけで栄養バランスが改善します。

まとめ買いをする

毎日ちょこちょこ買い物に行くと、予定外の商品をついカゴに入れてしまいます。週1回のまとめ買いに切り替えるだけで衝動買いを減らせます。

買い物前に冷蔵庫を確認し、足りない食材をリスト化しましょう。リストは20文字以内で<ul><li>タグを使い次のように整理すると便利です。

- たまご10個

- 鶏むね肉1kg

- 冷凍野菜

- 豆腐2丁

- 牛乳1本

このように視覚化することで、買う物が明確になりムダが減ります。

飲み会の頻度とルールを見直す

飲み会1回の平均支出は4000円前後です。月4回参加すると食費に加えて1万6千円が上乗せされます。

そこで「月2回まで」「1次会で帰る」「会計は現金のみで手持ち分だけ使う」などルールを決めるとコントロールしやすくなります。オンライン飲み会や家飲みを提案すれば、同じメンバーでも出費を半分以下に抑えられます。

断るのが難しい場合は、2杯目以降をソフトドリンクに切り替え、割り勘額を下げる方法も有効です。

ポイントや割引クーポンなどを活用する

固定費を下げたうえで、支払時に還元を受ければさらに節約効果が高まります。主要コード決済は常時0.5〜1%還元が付き、キャンペーン時には20%近くになることもあります。

アプリクーポンは「使う店を決めてからクーポンを検索する」流れにすると不要な買い物を防げます。

家計簿をつける

節約を加速させるには、努力が数字で見える仕組みが欠かせません。アプリなら手入力の手間が少なく、クレジットカードや電子マネーと連携させると自動で分類が行われます。

グラフ機能を使い、外食と自炊の比率を色分けすれば視覚的に改善点がわかります。月末に目標達成率が表示されるとゲーム感覚で続けやすく、続けるほど支出が減る正のサイクルが生まれます。

一人暮らしの食費に関するよくある質問

ここでは読者から寄せられる疑問をまとめました。

データと実体験の両面から回答するので、自分の状況に照らし合わせながら参考にしてください。

一人暮らしで食費3万円は無理ですか?

結論から言うと「無理ではありません」が、外食と嗜好品を減らす覚悟が必要です。前述のモデルケースで週末を全自炊にするなど、外食比率を3割以下に抑えれば3万円は十分射程内です。

自炊の質を上げるには、①低価格高タンパク食材を使う、②作り置きで手間を減らす、③調味料を汎用性の高い物に絞る、が有効です。飲み物は水筒、お菓子は特売日のみに限定すればさらに達成しやすくなります。

一人暮らしの食費の理想はいくらですか?

手取り収入の10〜15%が目安です。手取り20万円なら2万〜3万円、25万円なら2万5千〜3万7千円が理想範囲となります。

ただし健康を損なうほどの節約は本末転倒です。栄養バランスを保ちながら達成するために、タンパク質源・野菜・炭水化物を黄金比「3:2:5」で配分するとバランスが取りやすいです。

一人暮らしの人は週に何回スーパーに行きますか?

家計調査の補足データでは、単身世帯の平均買い物回数は週2.3回です。実際には「週1でまとめ買い+不足分を1回補充」が最もコストパフォーマンスが高いとされています。

まとめ買いで主食と肉類を確保し、補充で野菜や牛乳を追加する運用なら、食品ロスと買い忘れの両方を防げます。

まとめ:一人暮らしの食費は収入の10〜15%を目安にしよう

食費が「やばい」と感じたら、まずは平均と比べ、自分の収入比で危険度を把握しましょう。

自炊と外食をハイブリッドに使いこなし、節約は七つの行動で無理なく習慣化します。

「可視化・固定化・ご褒美設定」の3ステップで継続すると、1年後には貯金額が大きく改善します。今日できる小さな一歩から始め、理想の食費バランスを手に入れましょう。